決済手段はECビジネスにおいて重要なポイントの1つです。ECで支払いをするときにどういった決済手段が思い浮かぶでしょうか。

一番メジャーな手段はクレジットカードではないでしょうか。そして、Amazon で買い物をする人にとっては馴染みが深い、Amazon Payも思い浮かぶ決済手段かもしれません。

今回は決済手段の特徴と、どのように決済手段の導入を考えていけばよいかお話します。

決済手段の種類

決済手段を分類するときに、様々な角度から分類することができます。今回はわかりやすく消費者目線で分けていきます。

消費者目線でいくと、商品を受け取る前にお金を払うか、同時に払うか、商品を受け取ってから払うかで別れてきます。

ここでは、コンビニ払い、クレジットカード一括払い、クレジットカード分割払い、Amazon Pay払い、後払い、代引き、携帯キャリア決済払い、PayPay払いを取り上げます。

前払いに関しても、支払いタイミングが微妙に異なってきますが、コンビニ払い、Amazon Pay 払い、クレジットカード一括払い、携帯キャリア決済払い、PayPay払いが該当します。

商品が届く前の支払い手段

この中でもコンビニ払いは完全に前払いの形態です。支払いが完了してから商品を発送する仕組みです。事業者側からすると最も安心な支払い方法です。

一方で、お金の回収が最も難しい支払い方です。

支払わなければ商品が届かないので、一度は支払う意思を見せても、気分が変わって支払うのをやめるということが珍しくありません。

後払いなど、商品が届いてしまった場合は、支払う必要がありますが、コンビニ払いは支払わなければ商品が届かないだけなので、消費者側からすると払わないという選択肢をとることもあります。

よって、定期通販などでは、コンビニ払いは採用されないことが多いです。一方クレジットカードがもてない10代には、コンビニ払いが多く普及しています。セブンイレブンやファミリーマート、ローソンなどで支払いをすませることで、商品が発送されるようになります。

こうした、コンビニ払いを取り扱っている決済代行業者は数多くありますが、最近だとKOMOJUがShopifyで多く導入されています。他にも大手であるGMOが扱っているGMOイプシロンが該当します。コンビニ払いは、前払いという点からも業者にとっても事業者側に提供しやすい決済手法です。

一方消費者側のリスクを述べます。消費者側からすると、先にお金を支払ったにも関わらず商品が届かないリスクがあります。

私自身も商品を購入したサイトで商品が届かず、販売元と連絡がとれなくなったこともあります。

こうしたリスクはあるものの、ほとんどの場合は商品は届きますし、また届かなかったとしても事業者からの返金もしくはプラットフォーム側からの返金があるので安心して使用できる決済方法ではあります。

次にAmazon Pay払いです。Amazon PayはAmazon という巨大ECモール内で使用されている決済手段でしたが、Amazonの拡大およびAmazonの決済が増えたことからAmazon以外の場所でも決済手段として導入されるようになりました。

Amazonのポイントがある状態だと、購入することができないので、消費者側からすると前払いに該当します。厳密には、すでにどの時点かで購入したAmazonポイントで購入していることになります。

Amazon Payに関しては、事業者側、消費者側にとっても不便があります。Amazon PayはAmazon 内での購入に向けて作られたため、外部の通販ショップとの連携が十分ではなく、定期通販など2回目以降の購入で決済ができないというトラブルが起こることがあります。

続いてクレジットカード一括払いです。クレジットカードは前払いに該当しますが、クレジットカードは使用後に口座から引き落とされる形になるので、後払いに分類することもできます。

一方で商品購入時点で、支払いがあるという与信があるとみなされない限り、クレジットカードが使用できませんので、前払いということもできます。また、クレジットカードを使用するとポイントがつくため、クレジットカードを使ったほうが実質的な支払額は少なくなるといえます。

クレジットカードについては、幅広く普及されている決済手段であり、クレジットカードが停止しない限り永遠に使用できる確率が高いため、事業者側にとっても購入の際に使用してほしい決済手段No.1です。

次にクレジットカード分割払いです。クレジットカード分割払いは、高額な買い物をした場合に使用される決済手段です。数万円以上~からの買い物になると頻繁に使用される決済手段です。口座残高が十分ではないが、高額な商品を購入したいときに使用されています。

基本的に分割払いをすると金利がかかってしまいますので、支払総額は高くなってしまうのが特徴です。

Apple製品を購入する際は分割払いにかかる金利をAppleが負担しているので消費者側は分割払いを導入することにメリットがあります。

最近、導入が進んでいるのがPayPay払いです。PayPay払いは、Yahoo!が運営するPayPayというサービスです。PayPayはポイントを事前に購入することになりますので、Amazon Payと同じ支払い形態になります。

キャリア決済払いも同様です。キャリア決済は、携帯電話会社であるDocomoやauやSoftbankの携帯電話の支払いと同時に支払う方法です。

実は日本では、クレジットカードを滞納していたり、後述する後払いを滞納していたりしても携帯料金だけは支払う人が多いのです。

携帯電話がとまってはライフラインとしては困る人が多く、携帯電話だけは優先して支払うのです。そのため、携帯電話によるキャリア決済を導入する人が多くいるのです。

商品が届くと同時の支払い手段

続いて商品を受け取ると同時の支払い手段です。

この手段は代引きが該当します。代引きは、利用しない方も多いかもしれませんが、高齢者だけではなく若者の間でも浸透しています。コンビニ払いは田舎で近くにコンビニ払いができない方も多く、そういう方にとっては、代金と商品の引き換えである、代引きが支払手段の第一候補としてでてきます。

一方で代引きは、商品が届いたときに、手元に現金がないと支払うことができなかったり、また、注文をしたときは買う意志があっても商品が届くまでにやっぱり買う意志がなくなったりしたことで販売会社としては配送費分の赤字がでてしまいます。

また、代引きは配送会社にとっても負担が大きいため、手数料がかかってしまいます。そのため、企業側は代引きの導入にはやや後ろ向きですが高齢者が顧客に多い企業にとっては代引きは外せません。

商品が届いた後の支払い手段

続いて、商品が届いた後の支払い手段です。

商品が届いた後に支払うということは、商品を受け取った後に消費者がお金を支払うことで企業側はお金を回収することができます。

つまり、企業にとっては、リスクのある支払い方のように見えます。しかし、後払いは、後払い代行業者が存在するため、支払いのリスクは後払い代行業者が背負ってくれることになります。

つまり、商品を発送した時点で企業側には売上が入ることになります。後払いは、ネットプロテクションズやGMOなどの会社が代行業者が扱っております。

ちなみに後払いを使っている企業は、消費者に直接支払いの催促をしてはいけません。債権をもっているのは代行業者ですので代行業者から支払いの催促をすることになります。

あまりに、支払いが滞る消費者が多い場合、その商品を売っている企業は後払いを導入することができなくなります。

商材ごとの支払い特徴

商材ごとにどういう決済方法を導入するかは重要なポイントです。商材といっても具体的には、定期販売かどうか、また販売している商品の年齢層が影響してきます。

企業側はできるだけクレジットカード払いを導入したいという意図があります。これは、クレジットカードが一番、売上の回収が簡単ですし、決済手数料も一番低いのでできるだけクレジットカードに誘導できればLTVがあがると言われています。後払いや代引は手数料が高くかかるので消費者にとっても金銭的負担がかかってしまいます。

そのため、どの商材であっても事業者はクレジットカードの導入をすすめていきたいという特徴があります。

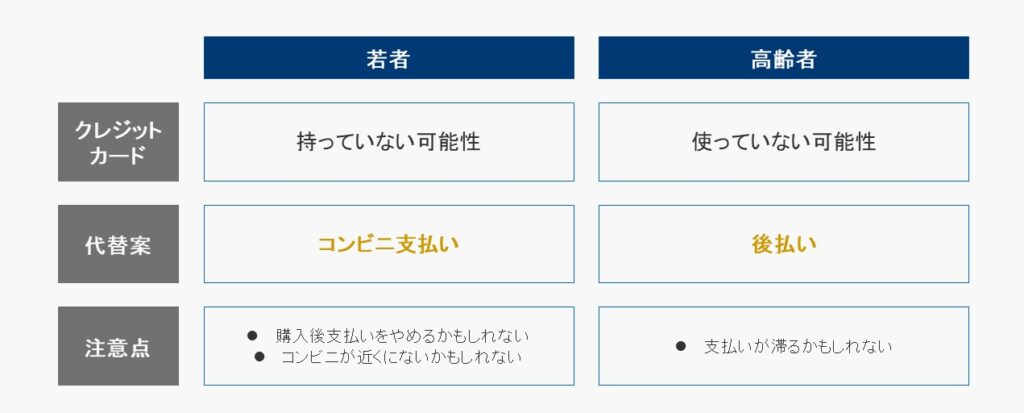

それ以外は、クレジットカードをもっていない、もしくはクレジットカードを使わない人たちのための決済手段を考えていく必要があります。

年代で区切ると若い人はクレジットカードをもっていない人がいます。そのためコンビニ払いは幅広く利用されています。若い人にとっては、コンビニが近くにさえあれば払いにいくことはあまり負担になりません。コロナ禍においても若者は外出していますので、支払いという行為自体は負担にはなっていません。先程述べたように田舎で近くにコンビニがない人にとっては、支払いのためのハードルがあります。

また、クレジットカードを使わない高齢者にとっては、後払いは重宝されますが、足腰が弱く外出がおっくうになっていたり、コロナ禍で外出を避けていたりすると、支払いが滞ってしまいます。そのため、支払いが滞ることは定期通販事業者にとっては、痛手となり、LTVがさがってしまいます。

Amazon Payも主要な決済手段となっていますが、クレジットカードに紐付いていることが多いですので実質的にはクレジットカード払いと変わらないといえます。

落とし穴

D2C事業者がよく陥ってしまう落とし穴としては、想定される決済手段をすべて導入しようとすることです。

何でも導入しようとするのはいいことですが、最初はできるだけ絞ったほうがよいです。導入していた決済手段を減らしていくことは作業も面倒ですし、売上を確認することも決済手段が増えるほど大変になります。

決済手段が増えたからといって売上が激増するわけではありませんので、まずは事業をはじめることが重要です。

70歳以上を対象とする事業のときのみ、クレジットカード払い以外を積極的に導入していくとよいでしょう。

終わりに

さて、決済手段について述べましたが、一番重要なことは決済手段がどれだからということではなく、決済手段がどうであれ、買ってみたいと消費者に思わせることが重要です。

私が使用するとある会社のサービスは銀行振込しかありませんが利用しています。あくまで決済手段は二の次でほしいと思わせる商品を作っていけば、消費者側からこの決済手段はないのかと問い合わせが増えるようになります。そうして決済手段を増やしていくのが理想的です。

一方で、後払いを導入したことで売上が伸びたという会社もありますので、常に選択肢は見直しつつ、やっていくのがよいでしょう。

参考文献

- See-To, E.W.K., Papagiannidis, S. & Westland, J.C. The moderating role of income on consumers’ preferences and usage for online and offline payment methods. Electron Commer Res 14, 189–213 (2014).

- 林真輝人. (2021). 多様化する支払方法が消費者行動に及ぼす影響. マーケティングジャーナル, 41(1), 82-89.